100%グループの兄弟会社を完全親子会社にするために株式交換を行う場合の留意点をまとめてみました。

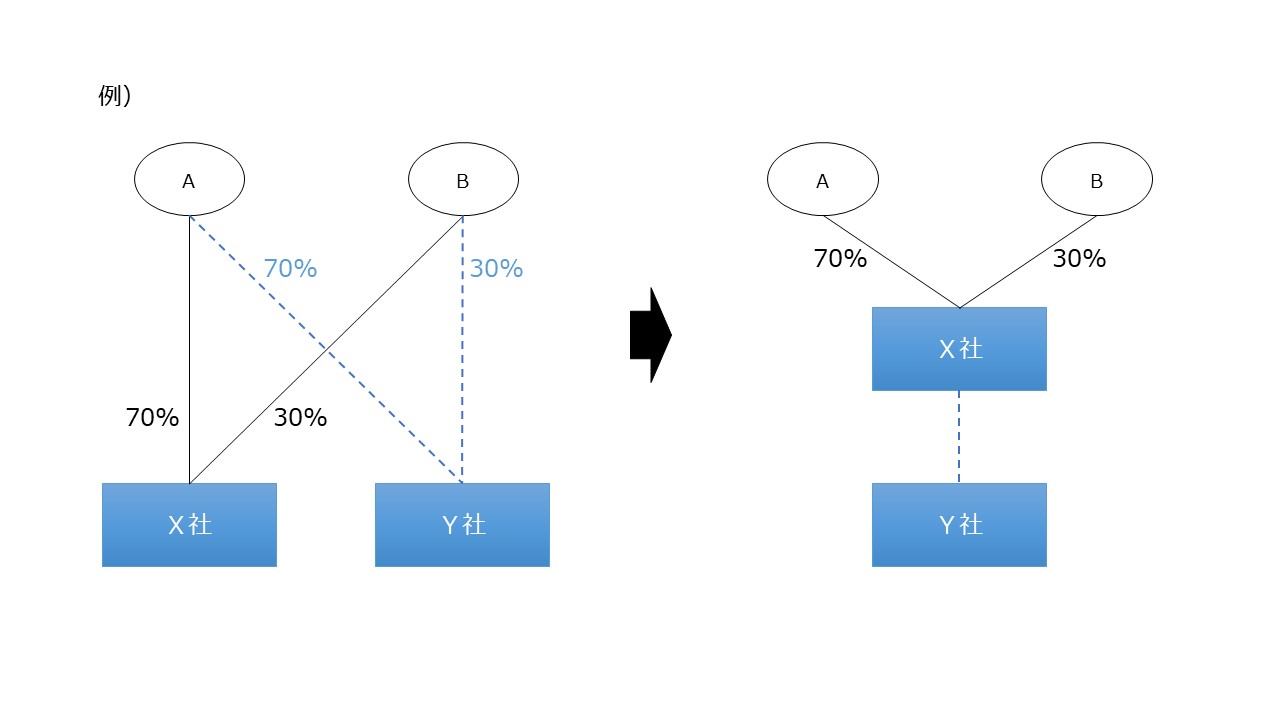

下の例のようなパターンで考えてみます。(令和4年時点税制)

1.適格要件を満たすか?

①株式交換完全子法人(Y社)の株主等(A・B)に、株式交換完全親法人(X社)の株式以外の資産が交付されないこと ➡ A・Bに対し、X社株式以外の資産を交付しないこと

②株式交換前に当該株式交換に係る株式交換完全親法人(X社)と株式交換完全子法人(Y社)との間に同一の者(A・B)による完全支配関係があること ➡ A・Bが親族でない場合は別の要件を検討する必要あり

③当該株式交換後に当該同一の者(A・B)と当該株式交換完全親法人(X社)との間に当該同一の者による完全支配関係が継続すること ➡ 株式交換後にX社株式を譲渡等しないこと

④A・Bに新たに当該株式交換完全親法人(X社)の株式を交付しない、いわゆる無対価株式交換にする場合は、当該同一の者(A・B)がそれぞれ保有する当該株式交換完全親法人(X社)の株式と株式交換完全子法人(Y社)の株式の保有割合が同じ(株主均等割合保有関係)であること ➡ 保有割合が違う場合は、無対価だと適格にならない

2.適格株式交換の課税関係はどうなるか?

①株式交換完全親法人(X社)

➡ 株式交換完全子法人(Y社)の株式を受け入れるのみのため、課税なし

②株式交換完全子法人(Y社)

➡ 有する資産の時価評価は必要なく、課税なし

③株式交換完全親法人(X社)の株主等(A・B)

➡ 当該株式交換により株式交換完全子法人(Y社)を譲渡することになるが、株式交換完全親法人(X社)の株式以外の資産が交付されない場合は、その譲渡等がなかったものとみなすため、課税なし

3.税務処理はどうなるか?

①株式交換完全親法人(X社)

➡ 取得する株式交換完全子法人(Y社)株式の税務上の簿価は、本件株式交換直前で株式交換完全子法人(Y社)の株主の数が50人未満であるため、当該株式交換完全子法人(Y社)の株主(A・B)が有していた当該株式交換完全子法人(Y社)の株式の当該適格株式交換等の直前の帳簿価額

➡ 増加資本金等の金額は、株式交換により移転を受けた株式交換完全子法人(Y社)の株式の取得価額(資本金の増加額は株式交換契約で確認)

②株式交換完全子法人(Y社)

➡ 株主が変更になるだけのため税務処理なし

③株式交換完全親法人(X社)の株主等(A・B)

➡ 株式交換完全子法人(Y社)を譲渡し、株式交換完全親法人(X社)の株式を新たに取得することになるが、その取得価額は当該株式交換直前に保有していた株式交換完全子法人(Y社)の株式の帳簿価格

4.会計処理はどうなるか?

①共通支配下関係のため、株式交換完全親法人(X社)が取得する株式交換完全子法人(Y社)株式の会計上の取得価額は、当該株式交換直前の株式交換完全子法人(Y社)会計上簿価純資産価額

②株式交換完全子法人(Y社)は株主が変更になるだけのため会計処理なし

5.その他の留意点

①原則、株式交換比率を算出する必要がある

②将来、株式交換完全親法人(X社)の相続税法上の株価算出をする場合に必要になるため、株式交換時点で株式交換完全子法人(Y社)の相続税法上の株価を算出し、株式交換受入差額を算出しておく方が良い

③株式交換完全親法人(X社)で事業承継税制を適用している場合(または今後適用しようと考えている場合)は、株式交換完全子法人(Y社)の株式の分だけ資産が増加するため、株式交換完全子法人(Y社)が事業承継税制における資産管理会社に該当する場合など一定の場合には、株式交換完全親法人(X社)が事業承継税制における資産管理会社に該当してしまう可能性がある

④株式交換完全子法人(Y社)で事業承継税制を適用している場合は、一定の要件を満たす必要がある

⑤株式交換完全親法人(X社)の資本金等の額が増加するため、均等割が増える可能性あり

—————————————————————————————————

大阪府豊中市、大阪市(梅田)の税理士法人ライトハンドです。

法人顧問業務はもちろん、相続・事業承継や経営相談など様々な業務に対応しています。

どんなことでもお気軽にご相談ください。